Die VARTA AG startet mit neuer Energie in die Zukunft. Über ein Konsortium von BayernLB, HSBC und UniCredit hat das Unternehmen Schuldscheindarlehen über insgesamt 250 Mio. Euro am Kapitalmarkt platziert. Die vier Tranchen laufen über fünf bzw. sieben Jahre (3/4 des Kreditvolumens) und sind schwerpunktmäßig mit einem fixen Zinskupon ausgestattet. Die Mittel stehen dem Unternehmen für generelle Finanzierungsvorhaben zur Verfügung. Die anfängliche durchschnittliche Verzinsung liegt bei 1,44% Die Transaktion wurde geknüpft an das ESG-Rating der VARTA AG durch Morningstar Sustainalytics, dem führenden, unabhängigen Unternehmen im Bereich Forschung, Rating und Analyse von ESG und Corporate Governance. Je nach Veränderung des Ratings von VARTA kann sich der Spread des Schuldscheins verändern.

Armin Hessenberger, CFO der VARTA AG: „Das Orderbuch entwickelte sich vom Start weg extrem dynamisch und wies eine sehr hohe Stabilität auf. Die Nachfrage übertraf das Angebot um mehr als das Vierfache. Damit haben wir einen großen Schritt zur Finanzierung unserer Wachstumsinitiative abgeschlossen.“

Herbert Schein, CEO der VARTA AG: „Das Besondere an diesem Darlehen ist, dass es an die sehr gute Performance der VARTA AG im Bereich Nachhaltigkeit geknüpft ist. Hier unternehmen wir schon seit vielen Jahren große Anstrengungen, die uns bereits zum Green Partner führender internationaler Unternehmen werden ließen. Wir werden hier in der Zukunft noch weitere Schritte unternehmen.“

Rainer Hald, CTO der VARTA AG: „Geplant ist, das Geld für den Ausbau unseres Lithium-Ionen-Geschäfts einzusetzen. Ein Schwerpunkt wird in dem Aufbau von Produktionskapazitäten der großformatigen Rundzelle liegen. Außerdem werden auch die Kapazitäten der kleinformatigen Zellen weiter ausgebaut.“

www.fixed-income.org

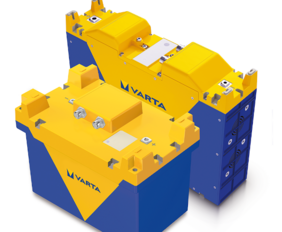

Foto: © VARTA